对于10万元的投资选择,需要结合个人风险承受能力、投资目标、资金使用期限以及市场环境综合判断,10万元属于中等规模的闲置资金,可通过多元化配置平衡收益与风险,以下从不同投资维度展开分析,并提供具体建议。

明确投资前提:风险偏好与目标定位

在投资前,需先明确两个核心问题:一是“这笔钱多久不用”,即投资期限(短期1年内、中期1-3年、长期3年以上);二是“能接受多大亏损”,即风险偏好(保守型、稳健型、进取型),不同目标对应不同策略,例如保守型投资者应以保值为主,进取型投资者可侧重高收益资产。

主流投资渠道及配置建议

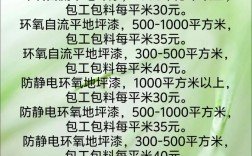

低风险稳健型:保值为主,适合保守型投资者

若追求本金安全且收益稳定,可配置以下资产:

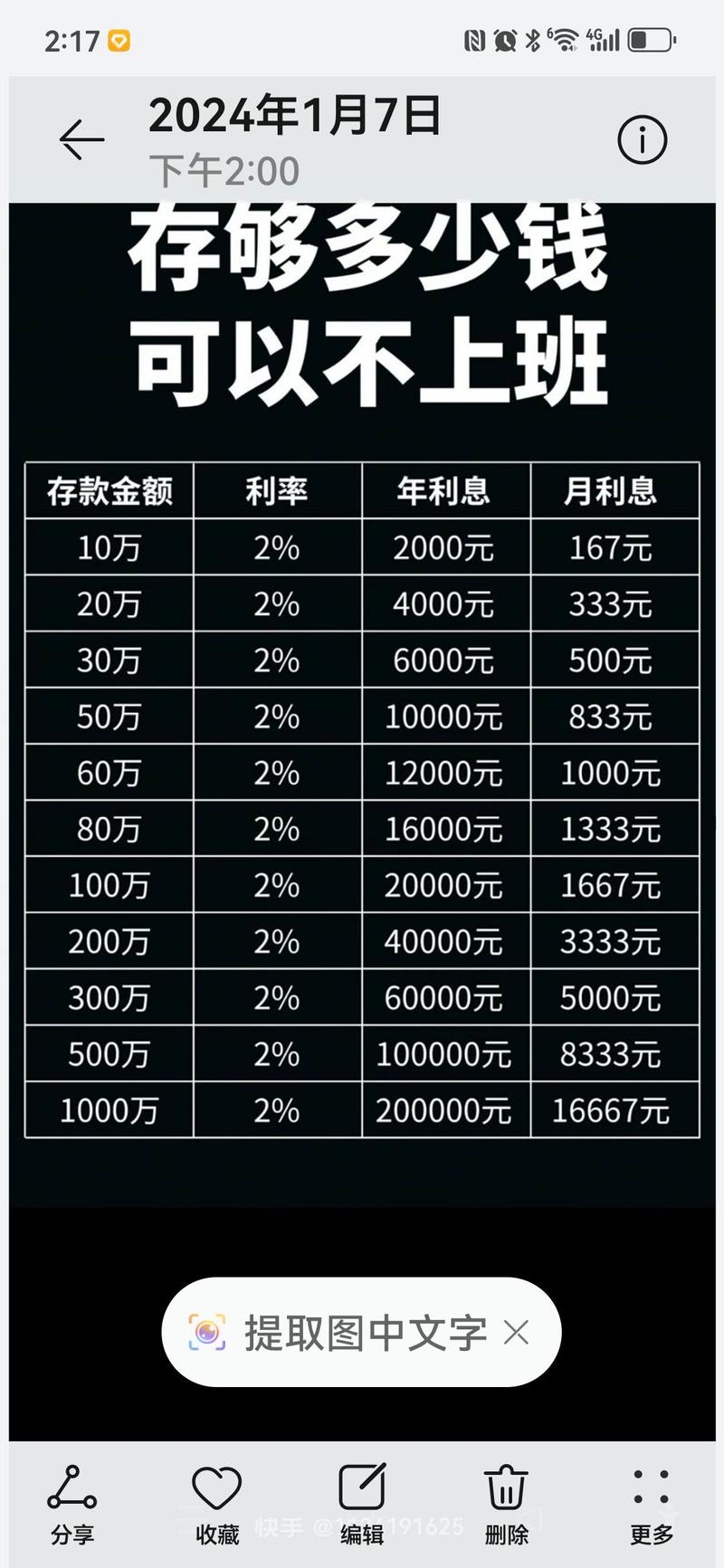

- 银行存款/结构性存款:银行定期存款(1-2年)年化利率约1.5%-2.5%,50万元以内受存款保险保障;结构性存款挂钩利率、汇率等衍生品,预期收益2%-4%,但存在收益浮动可能。

- 国债/地方政府债:国债被称为“金边债券”,3年期年化约2.8%-3%,利息免税,安全性极高;地方政府债(如专项债)收益略高,但需关注项目资质。

- 货币基金:如余额宝、零钱通等,年化收益1.5%-2.5%,流动性极好(T+0赎回),适合存放短期备用金。

配置比例:可占资金的40%-60%,例如4-6万元。

中风险平衡型:兼顾收益与流动性,适合稳健型投资者

若希望收益超越通胀,同时承受一定波动,可考虑:

- 债券基金:主要投资国债、金融债、企业债,纯债基金年化收益3%-5%,二级债基金(含少量股票)预期收益4%-7%,波动略高于纯债。

- 银行理财(R2-R3级):R2级(稳健型)主要投资债券、存款,预期收益3.5%-5%;R3级(平衡型)可配置少量股票、权益类资产,收益4%-6%,需关注底层资产。

- 指数基金定投:跟踪沪深300、中证500等宽基指数,长期年化收益约8%-10%,通过定投平摊成本,适合中长期持有。

配置比例:可占资金的30%-40%,例如3-4万元。

高风险收益型:博取高收益,适合进取型投资者

若能接受短期亏损,追求更高回报,可配置:

- 股票/股票型基金:直接投资股票需研究行业与公司,波动较大;股票型基金(如偏股混合型、指数增强型)通过专业管理分散风险,长期年化收益10%-15%,但需做好持有3-5年的准备。

- 行业主题基金:如新能源、半导体、医药等高景气赛道,短期收益弹性高,但需警惕行业周期风险,建议单只基金不超过总资金的10%。

- 可转债基金:兼具债性和股性,下跌风险低于股票,上涨空间可观,年化收益5%-15%,适合稳健型投资者“增强收益”。

配置比例:可占资金的10%-30%,例如1-3万元,需根据风险承受能力调整。

另类投资:分散风险,提升配置多样性

- 黄金:可通过黄金ETF、纸黄金或实物黄金配置,黄金作为避险资产,在经济不确定性或通胀时期表现突出,建议占比5%-10%(0.5-1万元)。

- REITs(不动产投资信托基金):投资基础设施项目(如产业园、物流园),年化分红收益4%-6%,且具备流动性交易,适合配置5%-10%。

10万元投资配置示例(以稳健型为例)

| 资产类型 | 配置金额(万元) | 占比 | 预期年化收益 | 持有期限 |

|---|---|---|---|---|

| 货币基金 | 2 | 20% | 5%-2.5% | 灵活 |

| 银行理财(R2级) | 3 | 30% | 5%-5% | 1-2年 |

| 债券基金(纯债) | 3 | 30% | 3%-5% | 2-3年 |

| 沪深300指数基金 | 2 | 20% | 8%-10% | 3-5年 |

| 合计 | 10 | 100% | 综合收益约4%-7% |

投资注意事项

- 分散投资:避免单一资产占比过高,如股票类资产不超过总资金的30%。

- 定期检视:每半年或一年回顾配置比例,若偏离目标(如股票涨幅过高)需再平衡。

- 长期持有:权益类资产短期波动大,长期持有可平滑风险,避免追涨杀跌。

- 控制杠杆:10万元本金有限,切勿使用融资、借贷等杠杆工具,防止本金永久损失。

相关问答FAQs

Q1:10万元投资,如何平衡收益和流动性?

A:流动性需求高的资金(如3个月内可能使用)可配置货币基金、银行短期理财(R1级),占比30%-50%;中期资金(1-3年)可投债券基金、定期存款,占比30%-40%;长期资金(3年以上)可配置指数基金、股票基金,占比20%-40%,3万元货币基金(随时用)、4万元银行理财(1年到期)、3万元债券基金(2年持有),兼顾流动与收益。

Q2:如果市场波动大,10万元如何控制风险?

A:首先明确投资期限,短期不用的钱可忽略短期波动;其次通过“核心+卫星”策略,核心资产(如债券、指数基金)占比70%-80%,卫星资产(如行业基金、黄金)占比20%-30%,卫星部分高抛低吸降低成本;最后设置止损线,如单只基金亏损超过20%可暂停定投并观察基本面,避免情绪化操作。