这是一个非常好的问题,100万人民币是一笔相当可观的启动资金,如何投资将直接影响到您未来的财富增长和生活品质。

重要声明: 以下内容仅为基于普遍经济和投资原则的分析和举例,不构成任何具体的投资建议,投资有风险,入市需谨慎,在做出任何投资决策前,请务必咨询专业的财务顾问,并结合您自身的风险承受能力、投资目标、财务状况和投资期限进行全面评估。

我们可以将100万的投资策略按照不同的风险偏好和目标进行规划,核心原则是:不要把所有鸡蛋放在一个篮子里,进行资产配置。

第一步:明确自身情况(投资前必做)

在考虑“投什么”之前,必须先想清楚“我是谁”:

- 风险承受能力: 您能接受多大的亏损?是看到账户亏损10%就彻夜难眠,还是能坦然面对30%的波动?

- 投资目标: 您投资是为了什么?

- 短期目标(1-3年): 比如买车、旅游、首付。

- 中期目标(3-7年): 比如子女教育金、创业启动金。

- 长期目标(7年以上): 主要是养老、财富传承。

- 投资期限: 这笔钱您打算投多久?时间越长,能承受的风险越高,收益潜力也可能越大。

- 流动性需求: 您是否需要随时可能动用这笔钱?对资金变现的速度有多高要求?

第二步:经典资产配置模型(参考)

根据您的情况,可以将100万分配到不同的资产类别中,这里提供几种常见的配置模型供参考:

稳健型(保守型投资者)

目标: 资产保值为主,追求稳定增值,风险较低。 适合人群: 即将退休、风险厌恶型、短期内有资金使用需求。

- 现金及现金等价物(20%,20万):

- 活期存款/货币基金(如余额宝、零钱通): 流动性最高,作为紧急备用金,覆盖3-6个月的生活开销。

- 银行大额存单/国债: 安全性极高,收益略高于货币基金,锁定未来利率。

- 固定收益类(60%,60万):

- 银行理财/券商理财: 选择中低风险的R1、R2级产品,收益稳定。

- 纯债基金/中短债基金: 风险略高于银行理财,但长期收益潜力也稍高。

- “固收+”产品: 主要投资债券,小部分投资股票/可转债,增强收益,是目前的热门选择。

- 权益类(10%,10万):

- 宽基指数基金定投(如沪深300、中证500 ETF): 分散投资,长期持有,分享市场平均收益。

- 另类资产(10%,10万):

- 黄金ETF/实物黄金: 作为避险资产,对冲通胀和系统性风险。

平衡型(大多数人的选择)

目标: 在控制风险的前提下,追求较高的回报,攻守兼备。 适合人群: 有稳定收入,有一定风险承受能力,投资期限在5-10年以上。

- 现金及现金等价物(10%,10万):

同上,保持流动性。

- 固定收益类(40%,40万):

同上,作为投资组合的“压舱石”,提供稳定现金流。

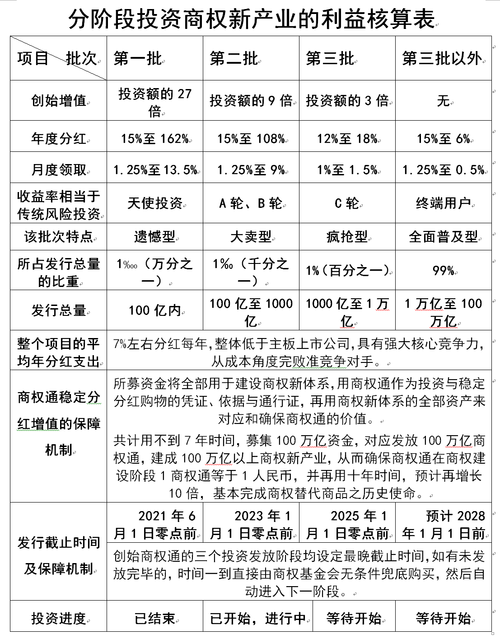

(图片来源网络,侵删)

(图片来源网络,侵删) - 权益类(40%,40万):

- 宽基指数基金(50%,即20万): 如沪深300、科创50、标普500(通过QDII基金)等,作为核心配置。

- 行业主题基金(30%,即12万): 投资您看好的高增长行业,如新能源、人工智能、医药健康等。

- 主动管理型基金(20%,即8万): 选择历史业绩优秀、基金经理稳定的主动型基金,试图获得超额收益。

- 另类资产(10%,10万):

- 黄金/REITs(不动产投资信托基金): REITs可以提供稳定的分红,并分享不动产增值。

进取型(激进型投资者)

目标: 追求资本最大化增长,能承受较大幅度的短期波动。 适合人群: 年轻、收入稳定、无家庭负担、投资期限在10年以上、风险承受能力极强。

- 现金及现金等价物(5%,5万):

仅保留极少量应急资金。

- 固定收益类(15%,15万):

主要作为“安全垫”,可选择一些中高收益的“固收+”或二级债基。

- 权益类(70%,70万):

- 宽基指数基金(30%,即21万): 作为底仓。

- 行业/主题基金(40%,即28万): 重仓看好的高成长赛道,如科技、消费、高端制造。

- 个股投资(20%,即14万): 如果您有深入的研究能力,可以小部分资金尝试直接投资个股,但风险极高。

- 另类资产(10%,10万):

- 黄金/加密货币(如比特币、以太坊): 加密货币风险极高,波动极大,需极度谨慎。

第三步:具体投资渠道和产品详解

了解了配置比例后,我们可以看看具体可以投资什么:

低风险/保本类(稳健型核心)

- 银行存款/大额存单: 最安全,但利率下行,长期跑不赢通胀。

- 国债: 国家信用背书,安全性等同于存款。

- 货币基金: 流动性好,风险极低,收益略高于活期。

- 银行理财/券商理财: 产品众多,风险等级从R1(谨慎型)到R5(激进型),需仔细甄别。

中低风险/稳健增值类(平衡型核心)

- 纯债基金/中短债基金: 主要投资债券,波动小于股票基金。

- “固收+”基金: “固收”部分打底,“+”的部分可投股票、可转债等增厚收益,是近年来最受欢迎的品类之一。

- 年金险/增额终身寿险: 具有长期储蓄和锁定利率的功能,流动性差,但适合作为长期养老或教育金的规划。

中高风险/高收益类(财富增长引擎)

- 指数基金(ETF):

- 优点: 费率低、透明度高、分散风险、能获得市场平均收益,是普通投资者的最佳选择之一。

- 常见标的: 沪深300、中证500、创业板指、科创50、标普500、纳斯达克100等。

- 主动管理型基金:

- 优点: 基金经理通过专业选股和择时,试图获得超越市场的收益。

- 缺点: 依赖基金经理能力,费率较高,业绩不稳定,需要花时间研究和筛选。

- 股票:

- 优点: 收益潜力最大。

- 缺点: 风险极高,需要极强的专业知识、时间精力、良好心态,不建议新手将大部分资金投入个股。

另类投资(分散与对冲)

- 黄金:

- 投资方式: 实物金、纸黄金、黄金ETF。

- 作用: 避险、抗通胀,在市场动荡时表现通常较好。

- 房地产:

- 直接投资: 购买住宅或商铺,门槛高、流动性差、交易成本高,目前处于调整期。

- 间接投资: REITs(不动产投资信托基金),可以像买股票一样投资一揽子商业地产(商场、写字楼、酒店等),享受租金和资产增值收益,且具有高分红特性。

- 加密货币:

- 特点: 高度投机,价格波动极大,技术复杂,监管政策不明朗。

- 建议: 仅适合极少数风险承受能力超强、且完全了解其风险的投资者,建议配置比例不超过总资产的1-2%。

总结与建议

对于拥有100万资金的大多数人来说,“平衡型”配置模型 是一个比较理性的起点。

一个具体的、可操作的示例方案(平衡型):

- 留足“弹药”(10万): 放在货币基金或活期理财,作为紧急备用金。

- 打好“地基”(40万):

- 20万购买不同期限的银行大额存单或国债,锁定无风险收益。

- 20万配置2-3只不同策略的“固收+”基金,作为稳健收益来源。

- 建好“主体”(40万):

- 15万定投沪深300和科创50等宽基指数基金,采用“微笑曲线”策略,分批买入,长期持有。

- 15万配置2-3只你看好的行业主题基金(如新能源、医药)。

- 10万选择1-2位历史业绩优秀的基金经理的主动管理型基金。

- 配置“保险”(10万):

- 5万购买黄金ETF,作为资产配置的“稳定器”。

- 5万可以尝试配置一只优质的REITs基金,分享不动产红利。

请记住:

- 持续学习: 投资是一个终身学习的过程。

- 定期复盘: 每年或每半年回顾一次您的投资组合,根据市场变化和自身情况进行调整(再平衡)。

- 远离“暴富”神话: 任何承诺“高收益、零风险”的都是骗局。

- 保持耐心: 投资是“种树”,而非“炒菜”,时间是投资最好的朋友。

祝您投资顺利!